D/P決済:安全な国際取引を実現する仕組み

ICTを知りたい

先生、『D/P』って、どんな仕組みなんですか?

ICT研究家

いい質問だね!『D/P』は貿易でよく使われる決済方法の一つで、輸出者が輸入者に船で荷物を送る時に、代金の支払いと引き換えに船積み書類を渡す方法なんだ。簡単に言うと『お金を払って書類を受け取ったら、荷物を引き取れる』という約束だよ。

ICTを知りたい

なるほど。でも、もしお金を払ってくれなかったら、荷物はどうなるんですか?

ICT研究家

それは重要な点だね。お金が支払われない場合は、輸出者は荷物を受け渡さずに済むんだ。ただし、輸入者もお金を払わずに済む場合もあるから、輸出者にとってはリスクがある方法とも言えるんだよ。

D/Pとは。

「情報通信技術に関係する言葉、『D/P』について説明します。『D/P』は『Documents against payment』の略で、日本語では『手形支払書類渡し』と言います。これは、貿易でモノを売買する際の支払い方法の一つで、荷為替手形を使います。具体的には、買い手が手形金額を支払うのと引き換えに、売り手が船で荷物を運ぶための書類を渡すことを意味します。」

D/P決済とは

– 手形支払書類渡し(D/P決済)についてD/P決済とは、「Documents against payment」の略称で、日本語では「手形支払書類渡し」と訳されます。これは、国をまたいだ商品の売買取引において、輸出者と輸入者の間で安全かつ確実に決済を行うためによく用いられる方法です。具体的には、輸出者が商品を輸出した後、商品の所有権を証明する書類(船荷証券など)を輸入者宛に送付します。ただし、これらの書類は直接輸入者に渡さず、輸出者側の銀行を経由して輸入者側の銀行に送られます。輸入者は、これらの書類と引き換えに、後日代金を支払うことを約束した手形を銀行に提出します。銀行は、手形の支払いが確認できた時点で、輸出者側の銀行を通じて、輸出者に代金を支払い、輸入者に対しては船荷証券などの書類を引き渡します。この方法であれば、輸入者は商品を受け取る前に代金を支払う必要がなく、輸出者は代金を受け取らずに商品を手放すリスクを回避できます。そのため、D/P決済は国際的な商取引において、双方にとってメリットのある決済方法として広く利用されています。

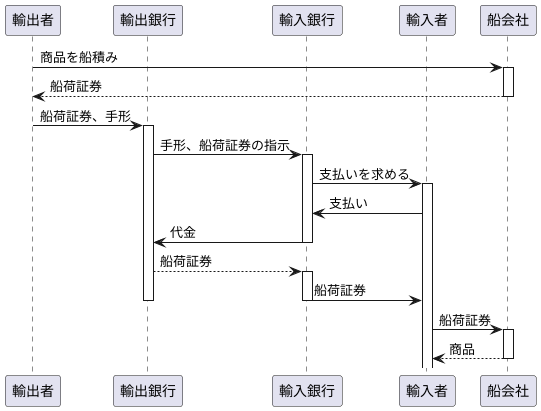

D/P決済の流れ

D/P決済は、輸出者と輸入者との間で、銀行を介して行われる決済方法の一つです。

輸出者は、商品を船積みした後、船会社から船荷証券を受け取ります。この船荷証券は、商品の所有権を証明する重要な書類です。輸出者は、この船荷証券と、輸入者宛ての手形を作成し、自分の取引銀行に提出します。

輸出者の取引銀行は、これらの書類を受け取ると、輸入者の取引銀行に送付します。同時に、輸出者の取引銀行は、輸入者の取引銀行に対して、手形の代金が支払われたら、船荷証券を輸入者に引き渡すように指示します。

輸入者の取引銀行は、書類を受け取ると、輸入者に対して、手形の支払いを求めます。輸入者が手形を支払い、代金が確認されると、輸入者の取引銀行は、船荷証券を輸入者に引き渡します。

輸入者は、船荷証券を受け取ると、船会社に提示することで、商品を受け取ることができます。このように、D/P決済では、船荷証券が商品の受け渡しをコントロールする役割を果たしています。

D/P決済のメリット

– 代金支払い渡し決済(D/P決済)のメリット代金支払い渡し決済、いわゆるD/P決済は、輸出者と輸入者双方にとって、いくつかの利点を持つ決済方法です。輸出者にとって最大のメリットは、代金回収のリスクを軽減できる点にあります。輸出者は、船会社が発行する船荷証券という、貨物の所有権を証明する書類を銀行に預託します。輸入者は、銀行に代金を支払うことで船荷証券を受け取り、貨物を引き取ることができます。もし輸入者が何らかの事情で代金の支払いを拒否した場合でも、輸出者は船荷証券を取り戻すことができます。 貨物の所有権は輸出者にあるため、第三者に売却するなどして、損失を最小限に抑えることが可能です。一方、輸入者にとってのメリットは、商品を実際に受け取る前に代金を支払う必要がないという点にあります。輸入者は、商品を確認した後、代金を支払えば済むため、万が一、輸送中の事故などで商品に問題があった場合でも、支払いを止めることができます。これは、輸入者にとって資金繰りの面で大きな利点となります。このように、D/P決済は輸出者と輸入者双方にとってメリットがある決済方法ですが、リスクと利点を理解した上で利用することが重要です。

| 輸出者 | 輸入者 | |

|---|---|---|

| メリット |

|

|

D/P決済のデメリット

– D/P決済のデメリットD/P決済は、輸出者・輸入者双方にとってメリットがある決済方法ですが、一方でデメリットも存在します。輸出者にとって一番のリスクは、輸入者が商品の到着後、期日までに手形の支払いをしないという点です。D/P決済では、輸入者は銀行に手形代金を支払わない限り、船荷証券を受け取ることができません。しかし、輸入者が支払いを拒否した場合、輸出者は商品を取り戻すか、別の買い手を探すなどの対応が必要となり、時間や費用がかかってしまう可能性があります。一方、輸入者にとっても、D/P決済には注意が必要です。輸入者は、商品が届かない、あるいは品質に問題があったとしても、銀行に手形を支払わなければならないというリスクがあります。D/P決済では、商品の状態を確認してから支払いを行うことができないため、万が一、輸出者が船積みを行わなかった場合や、不良品が届いた場合でも、手形の支払いを拒否することは容易ではありません。このように、D/P決済は輸出者・輸入者双方にとってリスクを伴う決済方法であることを理解しておく必要があります。D/P決済を利用する際には、取引相手との信頼関係を築き、契約内容を明確にするなど、リスクを最小限に抑える対策を講じることが重要です。

| 対象 | デメリット | 対策 |

|---|---|---|

| 輸出者 | 輸入者が商品の到着後、期日までに手形の支払いをしないリスク →商品を取り戻すか、別の買い手を探すなどの対応が必要となり、時間や費用がかかってしまう可能性がある。 |

取引相手との信頼関係を築き、契約内容を明確にする |

| 輸入者 | 商品が届かない、あるいは品質に問題があったとしても、銀行に手形を支払わなければならないリスク →輸出者が船積みを行わなかった場合や、不良品が届いた場合でも、手形の支払いを拒否することは容易ではない。 |

D/P決済のまとめ

– D/P決済のまとめ

D/P決済は、国際的な商品の売買において、代金の支払いと商品の引き渡しを関連付ける決済方法です。

輸出者は、指定銀行を通じて輸入者宛てに船積書類を送付し、輸入者は、書類と引き換えに代金を支払います。代金が支払われた後、輸入者は船積書類を入手し、商品を受け取ることができます。

この決済方法は、輸出者にとっては、代金回収のリスクを軽減できるメリットがあります。輸入者が代金を支払わない限り、船積書類は輸入者に渡らないため、商品を引き渡さずに済みます。

一方、輸入者にとっては、商品を確認する前に代金を支払わなければならないというリスクがあります。そのため、D/P決済は、輸出者と輸入者の間に一定の信頼関係が築かれている場合に適した決済方法と言えるでしょう。

D/P決済は、他の決済方法と比べて手数料が比較的安く、手続きも簡素であるというメリットもあります。

しかし、D/P決済には、輸入者による代金不払いや、輸入国の規制強化などのリスクも存在します。そのため、D/P決済を利用する際には、取引先のリスクや取引内容などを十分に検討する必要があります。

国際取引において、最適な決済方法は、取引の内容や規模、取引相手との関係などによって異なります。D/P決済は、状況によっては有効な選択肢となりえますが、そのリスクとメリットを十分に理解した上で、慎重に検討することが重要です。

| 項目 | 内容 |

|---|---|

| 定義 | 国際商品の売買において、代金の支払いと商品の引き渡しを関連付ける決済方法。輸出者は銀行を通じて船積書類を送付し、輸入者は書類と引き換えに代金を支払う。 |

| 輸出者のメリット | 代金回収のリスク軽減。輸入者が代金を支払わない限り、船積書類は渡らないため、商品を引き渡さずに済む。 |

| 輸入者のメリット | 商品確認前に代金を支払う必要があるため、輸出者を信頼できる場合にメリットがある。 |

| その他メリット | 手数料が比較的安く、手続きも簡素。 |

| リスク | 輸入者による代金不払い、輸入国の規制強化などのリスクが存在。 |

| 注意点 | 取引先のリスクや取引内容などを十分に検討する必要がある。 |